港交所上市填不上“烧钱窟窿” 百奥赛图科创板再募19亿 实控人“债台高筑”借新还旧

港交所上市填不上“烧钱窟窿” 百奥赛图科创板再募19亿 实控人“债台高筑”借新还旧《科创板日报》1月9日讯(记者 郑炳巽) 近日,向科创板递交IPO文件6个多月的百奥赛图(2315.HK),终于针对上交所的问询作出回复。其实,在谋求科创板上市之前,百奥赛图先已登陆港交所,募得资金5.37亿港元。但转眼间募投资金消耗殆尽,加之短期内扭亏无望,百奥赛图又盯上了内地上市的机会。

此番冲刺科创板,百奥赛图计划发行不超过9984.96万股,募集资金18.93亿元,远高于港交所IPO金额,其中的5亿元用于补充现金流,占比达26.41%。

不出所料,百奥赛图多年来连续亏损的现状,成为上交所问询函中重点关注的首个问题。

▌净亏损持续扩大,现金流只够支撑两年

作为一家临床前CRO以及生物医药企业,百奥赛图的主要业务包括基因编辑服务、临床前药理药效评估服务、模式动物销售、抗体开发及创新药开发。进一步细分来看,百奥赛图多次提及的“千鼠万抗”业务,是当前及未来重点发展的业务板块之一。

所谓“千鼠万抗”项目,具体指百奥赛图利用自主开发的RenMice全人抗体小鼠平台,针对人体内千余个潜在药物靶点进行规模化药物发现与开发,并将有潜力的抗体分子对外转让、合作。

当前,以“千鼠万抗”为核心项目之一,加上创新药开发等多个其他项目,百奥赛图的研发费用连年处于高位且快速增长之中,导致其累计未弥补亏损不断增加。在2020-2022年(下称“报告期”)间,百奥赛图主要研发项目的费用投入2.21亿元、5.06亿元、6.64亿元。到了2023年上半年,这一金额已经超过2020年全年,达到2.31亿元。

相对应地,报告期内,百奥赛图归母净利润分别为-4.28亿元、-5.46亿元、-6.02亿元,截至2022年年底,百奥赛图累计未弥补亏损达14.04亿元。

该现状引发上交所关注,要求百奥赛图说明主要是哪个业务板块导致公司现阶段连续亏损,以及制约其盈利的主要因素。

根据百奥赛图的回复,进入2023年上半年,基因编辑服务、临床前药理药效评估服务、模式动物销售这三项业务均已实现营业收入,且净利润均为正值,其中的模式动物销售为收入“大头”,2023上半年取得营收1.15亿元,占主营收入的35.3%,净利润为6408.8万元。

相比之下,抗体开发业务虽也已有收入进账,但是其净亏损却居于所有业务之首,并且数额还在逐年增加,与另一项0收入进账但同样连年亏损的创新药开发业务,一道“侵蚀”着百奥赛图本就不多的利润。

报告期内,抗体开发业务实现营收4109.41万元、8860.60万元、1.27亿元,对应净亏损分别为2.43亿元、3.99亿元、5.32亿元。同期,创新药开发业务的净亏损分别为1.45亿元、2.22亿元、2.49亿元。到了2023年上半年,这两项业务的净亏损分别为1.52亿元和1.01亿元。

不过,百奥赛图在展示了不同业务板块的具体收入之后,并没有针对制约其盈利的主要因素展开详细的分析,仅简单表示创新药开发及商业化具有投资规模大、投资期限长的行业特点,称报告期内研发投入金额较高。

连年亏损无疑给百奥赛图的现金流造成巨大压力。报告期内,百奥赛图的经营活动现金净流为-2.31亿元、-3.66亿元、-3.03亿元,截至2023年6月30日,百奥赛图拥有货币资金5.51亿元。经测算,百奥赛图预计现有现金流只够支撑公司在2024年至2025年维持正常运营。

换言之,若不及时获得外部债券或股权融资,百奥赛图将面临正常业务无法开展的紧迫局面。由此,不难理解为何百奥赛图迫切寻求科创板上市,并且计划将超过四分之一的募资用于补流了。

▌实控人债台高筑,不得不借新还旧

IPO文件显示,百奥赛图董事长兼总经理沈月雷,与妻子倪健直接或间接合计控制百奥赛图25.57%的表决权,是为公司共同控股股东兼实际控制人。

值得注意的是,沈月雷曾于2020年10月间,为获得招银贰号7000万元的借款,将其直接持有的百奥赛图3.24%的股份质押给招银贰号。该笔借款在2023年10月到期,预计本息合计8817.98万元。不过,沈月雷与招银贰号所签署的质押协议随后在2021年7月终止。

上交所要求百奥赛图说明,董事长沈月雷借款的原因及用途,终止股权质押的原因,以及偿债的能力等情况。

据百奥赛图的回复,百奥赛图曾设立包括百奥常盛、祐和常青、祐和常盛在内的多个持股平台,沈月雷与倪健分别是持股平台的执行合伙人。为了增强实控人对公司的控制权,三个持股平台曾以9785.05万元的对价,增资百奥赛图前身“百奥赛图有限”。

但是,由于持股平台缺少足够的资金完成增资,沈月雷选择通过质押百奥赛图有限股权的方式,获得借款。

随后到了2021年7月,百奥赛图因为筹划H股上市,与招银贰号协商后,终止了股权质押。不过,百奥赛图并未在回复中透露,双方协商的具体内容是什么,仅简单回复,沈月雷没有为招银贰号另行提供其他担保或质押,与招银贰号也不存在其他特殊利益安排。

不过,抛开协商一事不论,百奥赛图有将近8900万待还的借款本息是实打实的事情。为了还款,沈月雷于2023年7月、8月、9月分别向上海银行、中关村银行、招银控股三方,获得借款2000万元、700万元、6200万元,合计新增借款8900万元,刚好可以用来偿还招银贰号的前述借款本息。

其中,借自招银控股的贷款需于2025年年底一次性归还本息,实际利率高达9.43%,且倪健为丈夫沈月雷提供连带责任保证担保。相比之下,借自上海银行的2000万元每年利率4.5%,借款期限最迟可至2028年7月,时间上更为宽松。

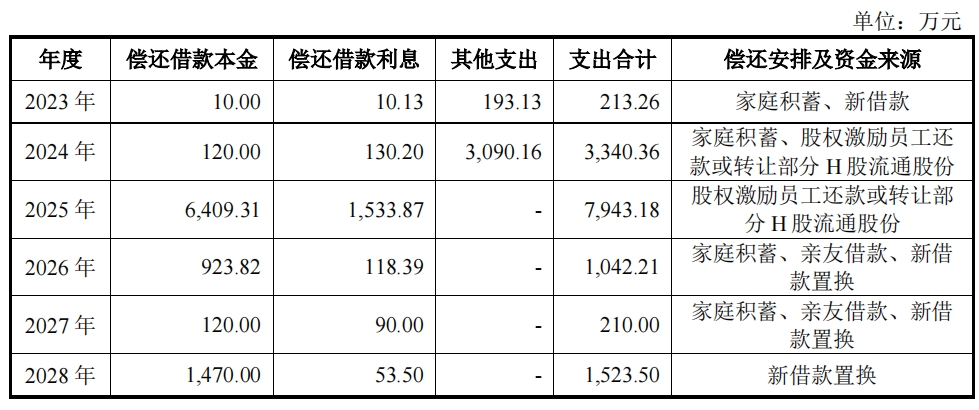

为了偿还新借贷款,沈、倪夫妇使出“十八般武艺”,包括:家庭积蓄、股权激励员工还款、转让部分H股流通股份、亲友借款、新借款置换等。

截至问询函回复日,沈、倪二人直接或间接控制百奥赛图的股份为20.39%,系二人主要资产。若以2023年11月30日H股收盘价10.94元/股计算,沈、倪二人所持股份价值约为8.91亿元。在流动性上,二人所持总股本的1.92%已于2023年9月解除限售,可用于转让交易的H股股份市值约8392.80万元。

此外,《科创板日报》记者发现,截至2024年1月8日收盘,百奥赛图每股报11.24港元,较计算日上涨2.7个百分点。

另需注意的是,沈、倪二人除了待偿还借款外,还存在待履行的纳税义务。其中,倪健须在2023年12月31日和2024年12月31日分别纳税193.13万元和3090.16万元。

最终来看,沈、倪二人须在2023-2025年间,偿还借款本息及纳税义务合计1.15亿元,又须在2026-2028年偿还借款本息合计2755.17万元。